Zu wenig Rente fürs Alter? Erst im späteren Lebensalter mit dem Investieren in Aktien beginnen – was ist anders und worauf sollte man besonders achten? Dividende monatlich erhalten!

Was ist anders wenn man erst mit 50, 55 oder 60 Jahren mit dem Investieren in Wertpapiere starten möchte? Wenn ich mir eine Aktie heraussuche, dann schaue ich zu erst, ob die Fundamental-Daten (z.B. Schuldenquote; jährlicher Zuwachs des Gewinns und CashFlows; Ausschüttungsquote; Dividendensteigerungen, Fairer Wert, etc…). Anschließend schaue ich mir die Dividenden-Rendite und den jährlichen Zuwachs der Dividende an. Für mich persönlich reicht eine Dividende-Rendite zwei Prozent aus, wenn die Dividenden-Dynamik dann mindestens 10 Prozent hat. Denn ich habe noch einen langen Anlage Horizont von mindestens 30 Jahren!

Was ist nun aber, wenn man bereits 55 Jahre alt ist und erst jetzt sich die Rente mit Aktien aufbessern möchte? Dann muss man natürlich andere Werte ins Depot legen – eher Aktien mit höheren Dividenden-Rendite. Den hier ist der Anlage-Horizont nicht mehr so lange (ca. 10 Jahre).

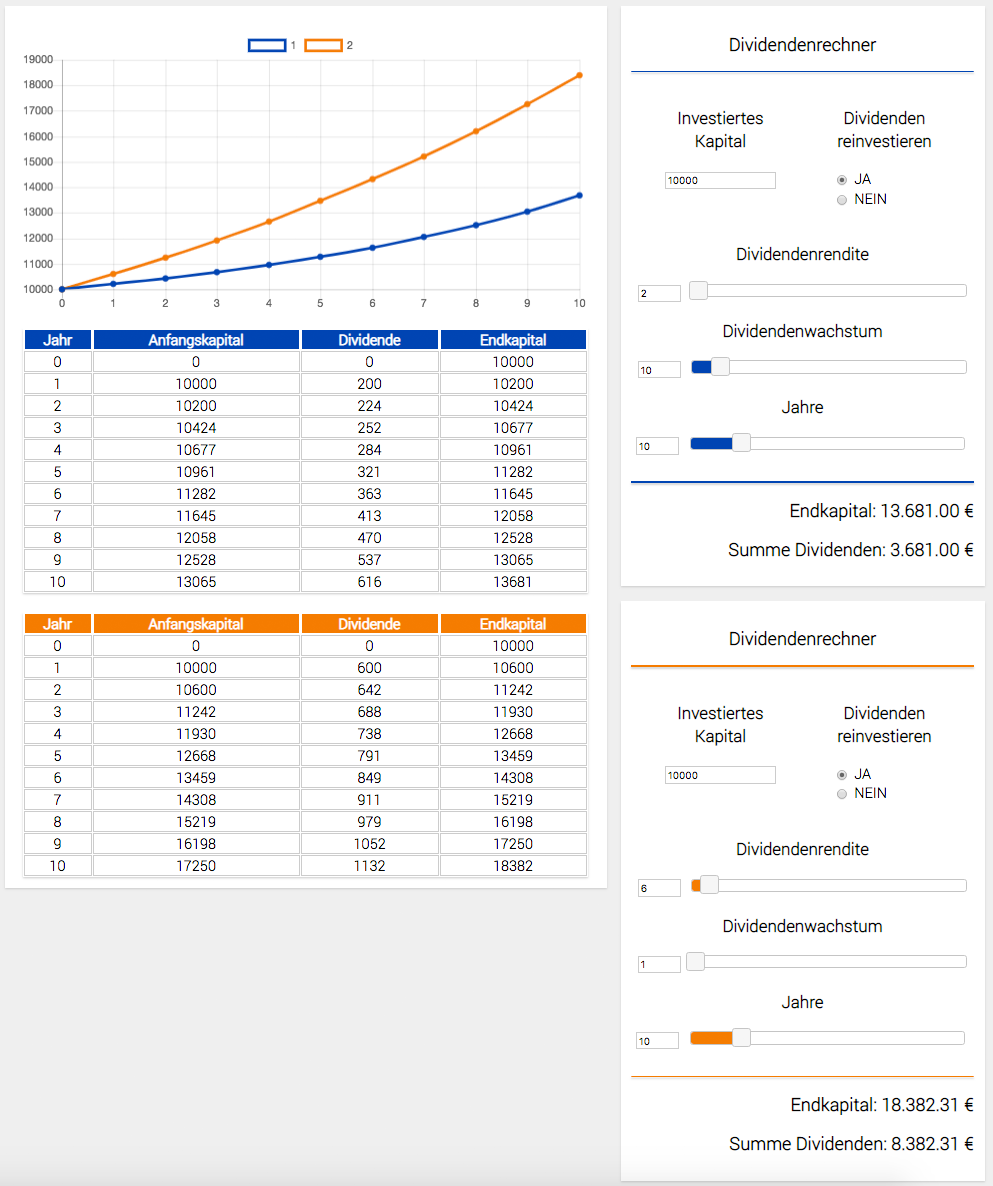

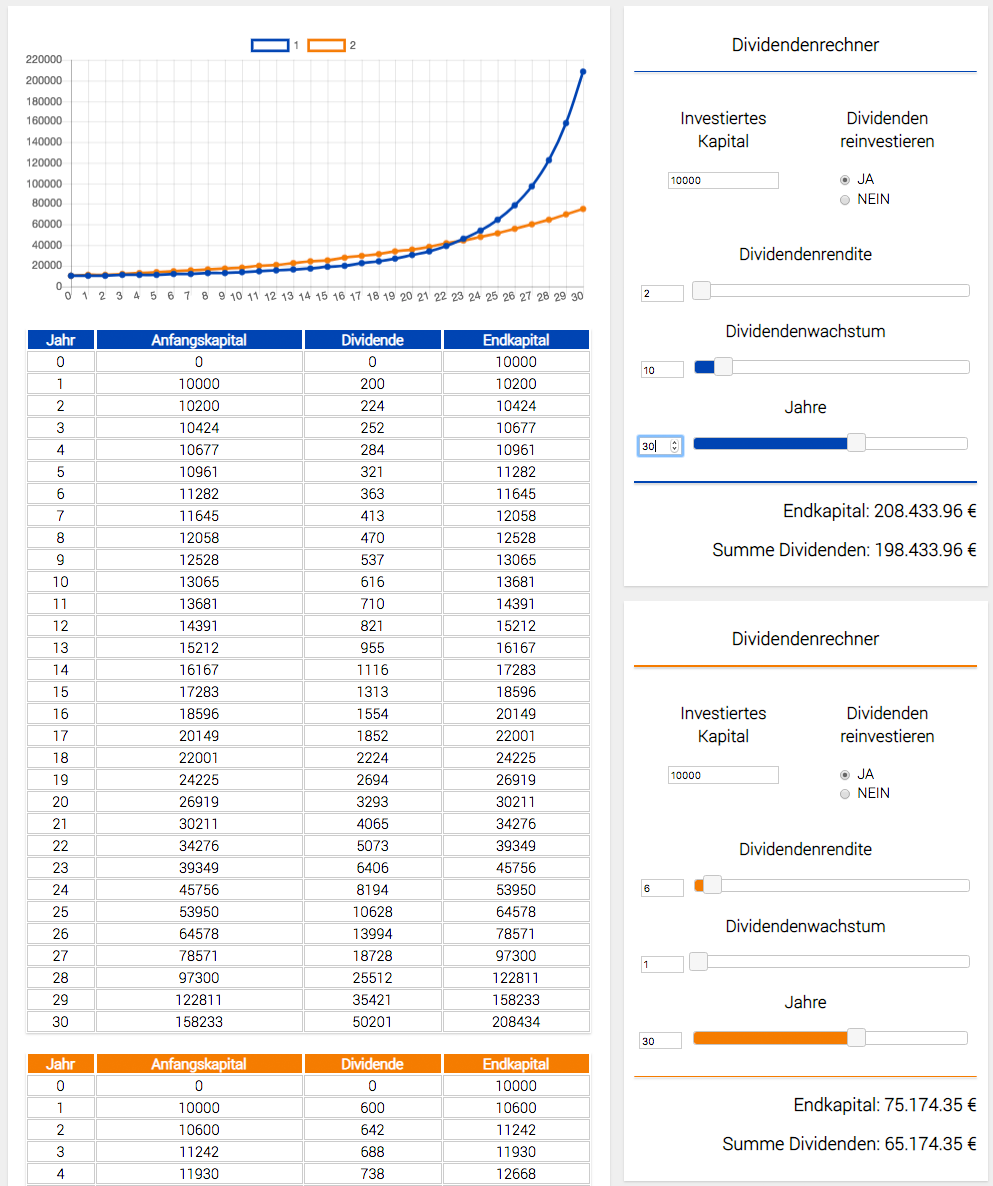

Machen wir hier einen Beispiel. Aktie A (blau) hat 2 Prozent Dividenden-Rendite und 10 Prozent Dividenden-Dynamik p.a. Die Aktie B (orange) hat 6 Prozent Dividenden-Rendite und nur 1 Prozent Dividenden-Dynamik.

Die 55 jährige Person mit einem Anlage-Horizont von 10 Jahren, würde mit der Aktie A (blau) nie die Dividenden-Rendite innerhalb der 10 Jahre der Aktie B (orange) einholen können. Anders bei dem, der ein Anlage-Horizont von 30 Jahren hat. Hier entfaltet sich der Zinsen-Zins enorm. Nach 23 Jahren überholt die Aktie A (blau) die Aktie B (orange) und fährt in den nächsten sieben Jahren eine ordentliche Dividende ein. (Die Daten basieren darauf, das sich die 30 Jahre nichts ändert – dies soll nur als Beispiel dienen)

Der Beginn mit 55 Jahren in Aktien zu investieren

Wie sollte nun das Depot von einer 55 jährigen Person (50, 55 oder 60 Jahre) aussehen? Wenn ich um die 55 Jahre alt wäre, müsste ich natürlich anders denken und vorgehen als jetzt … Mehr von höheren Dividenden-Zahler und REITs und weniger von Wachstumswerten. Deswegen würde das Depot anders aussehen, als mein aktuelles (Mein Depot / Aktien-Sparplan-Depot). Es müsste mehr Wert auf eine kontinuierliche Ausschüttung liegen.

- Im Schnitt sollte die Dividenden-Rendite bei mindestens vier bis fünf Prozent liegen. In laufe der Jahre sollte diese dann aber sechs und im Idealfall sieben Prozent erreichen. Das heißt ein Unternehmen, welches derzeit eine Dividenden-Rendite von fünf Prozent ausweisen kann, sollte eine Dividenden-Dynamik von zwei bis drei Prozent besitzen.

- Zudem sollte man auf solide Unternehmen setzten. Den eine 55 jährige Person kann es sich nicht leisten – Unternehmen nach einigen Jahren austauschen zu müssen. Eine 20- oder 30 jährige Person kann das problemlos tun. Das heißt also keine Experimente! Unternehmen die bereits lange im Geschäft sind und einen Burggraben besitzen, sind ideal dafür geeignet.

- Das Portfolio sollte breit gestreut werden. Ich für meinen Teil würde zwischen 30 und 50 unterschiedliche Wertpapiere (ETFs, Aktien und REITs – evtl. auch Rohstoffe und Anleihen) ins Depot innerhalb der 10 Jahre legen. Falls mal ein oder gar fünf Unternehmen ausfallen, werden es die anderen kompensieren können.

- Unterschiedliche Branchen: Technologie, Basiskonsumgüter (Nahrungsmittel und Drogerie), Konsumgüter (Medien, Handel und Genussmittel), Gesundheitswesen (Chemie, Gesundheit und Pharma), Finanzwesen, Industrie, Energie, Telekommunikation und Immobilien.

Das Portfolio

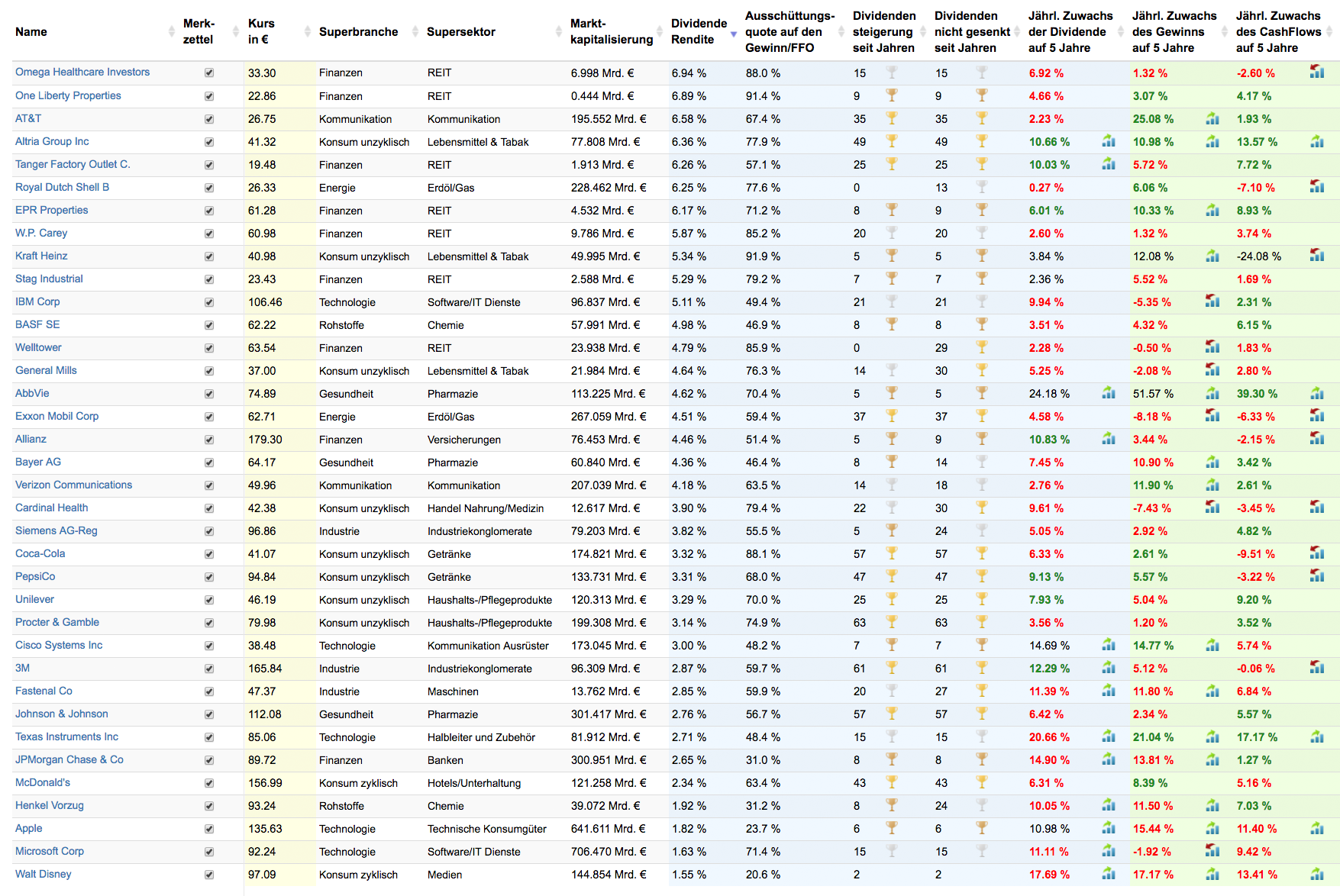

Wie könnte das Portfolio demnach aussehen. Ich habe mir hier 36 Unternehmen herausgesucht. Es sind einige Wachstumswerte dabei, aber der größte Teil sind Unternehmen die eine hohe Dividende ausschütten. Alleine die sieben REITs haben im Durchschnitt eine Dividenden-Rendite von 6,1 Prozent.

Wenn man alle 36 Unternehmen nimmt, dann kommt auf ca. 4,1 Prozent Dividende und einen Wachstum von ca. 6 Prozent (falls man alle Aktien gleich gewichtet – man kann die Wertpapiere auch unterschiedlich hoch gewichten, so kann man auch auf 4,5 – 5 Prozent zu Beginn kommen). Sollte man mit diesen Werten rechnen, dann würde folgendes bei 6 Prozent Dividendendynamik herauskommen:

- 1. Jahr: 4,1 % Dividenden

- 3. Jahr: 4,6 % Dividenden

- 5. Jahr: 5,2 % Dividenden

- 10. Jahr: 6,9 % Dividenden

Falls die Unternehmen in den nächsten 10 Jahren weiterhin die Dividende in Schnitt um sechs Prozent pro Jahr erhöhen und es keine Dividenden-Ausfälle gibt, dann wird man im 10. Jahr eine Dividende von fast 7 Prozent erwarten können.

Ein anderes Szenario: Sollte jedes Jahr Jahr ein Unternehmen die Dividende kürzen oder Insolvenz gehen dann können wir annehmen, dass die Dividendendynamik nur 4,5 Prozent betragen wird.

- 1. Jahr: 4,1 % Dividenden

- 3. Jahr: 4,5 % Dividenden

- 5. Jahr: 4,9 % Dividenden

- 10. Jahr: 6,1 % Dividenden

Dieses Szenario wäre schon extrem und dazu in der Vergangenheit sehr selten. Aber dennoch würde sich die Dividende auf 6 Prozent im 10. Jahr anheben.

Unternehmen / REITs / Aktien

Das sind die 36 Unternehmen. Es sind auch einige Wachstumswerte mit niedriger Dividende aber dazu mit einer höheren Dividenden-Dynamik dabei. Der größte Teil zahlt aber jetzt bereits schon über vier Prozent Dividende. Somit hat man einen guten Misch und muss eventuell auch nicht auf einen Kursgewinn verzichten. Zudem habe ich Unternehmen aus unterschiedlichen Branchen gewählt – damit das Portfolio breiter gestreut ist.

Sektor |

Gewichtung |

Unternehmen |

|---|---|---|

| Technologie | 14 % | Apple – Microsoft – Cisco Systems – Texas Instruments – IBM |

| Basiskonsumgüter (Nahrungsmittel) | 14 % | Coca-Cola – PepsiCo – Unilever – Kraft Heinz – General Mills |

| Basiskonsumgüter (Drogerie) | 2,5 % | Procter & Gamble |

| Konsumgüter (Medien, Handel und Genussmittel) | 8 % | MC Donalds – Altria – Disney |

| Gesundheitswesen (Chemie) | 8 % | BASF – Bayer – Henkel |

| Gesundheitswesen (Gesundheit und Pharma) | 8 % | Johnson & Johnson – Cardinal Health – AbbVie |

| Finanzwesen | 5,5 % | JP Morgan – Allianz |

| Industrie | 8 % | Fastenal – 3M – Siemens |

| Energie | 5,5 % | Royal Shell – Exxon Mobil |

| Telekommunikation | 5,5 % | AT&T – Verizon |

| Immobilien | 19,5 % | EPR Properties – Tanger Factory – Omega Healthcare – Stag Industrial – One Liberty Properties – Welltower – W.P. Carey |

- Immobilien

- Basiskonsumgüter

- Gesundheitswesen

- Technologie

- Konsumgüter

- Industrie

- Finanzwesen

- Energie

- Telekommunikation

Fazit – Rente mit Dividende

Sollte man erst mit 50 Jahren, 55 Jahren oder mit 60 Jahren beginnen, die Rentenlücke mit Aktien zu schließen. Muss man auf andere Aktien das Augenmerk legen, als wenn man bereits mit 30 Jahren beginnt in Aktien zu investieren. Denn der Anlagehorizont ist hier nicht mehr all zu groß. Deswegen sollten Aktien mit einer Dividenden-Rendite von vier bis fünf Prozent gewählt werden. Außerdem REITs – den diese haben in der Regel eine höhere Ausschüttung (5-9 Prozent). Aber auch einige Wachstumswerte sollten als Beimischung mit ins Depot genommen werden.

Ich habe 90 Prozent meines Geldes in Aktien investiert. (Gottfried Heller)

Hey cool, ich Danke Dir!

Genau das habe ich gesucht, bin in dieser Situation, muss zwar kein Kapital mehr aufbauen sondern viel Kapital anlegen, und nachdem ich schon viel in Währung Euro (Rente, Betriebsrente) (was ist wenn Italien, Spanien Hopps gehen? Währungsreform? Was ist die Rente noch wert) und mehrere Immobilien investiert bin soll der große Rest mit ca. 30% wegen Diversifikation in Aktien gehen, von Gold halte ich gar nichts. Eher ein paar Konserven kaufen, die kann man im Notfall gegen Gold tauschen…und eine Glock…

Ich hatte schon eine lange Liste angelegt an Aktien die dafür in Frage kommen, und auch einige Reits, der Overlap zu Deiner Liste ist teilweise frappierend, und nun werde ich dieses Kapital peu a peu in diese Liste investieren.

Nochmals Danke!

Das bestätigt mich in meiner geplanten Vorgehensweise ganz stark!

Gaius

Hallo Gaius,

dass hört sich richtig an. 30 Prozent des gesamten Portfolios in Wertpapiere (Aktien / REITs) anzulegen. Du hast das Glück, dass du schon Immobilien und Euro-Renten hast und das das Kapital schon vorhanden ist.

Meine Vorgehensweise wäre, das Kapital auf die nächsten drei Jahre auszulegen und dann peu a peu investieren (so wie du das schon geschrieben hast). Vielleicht würde sich auch ein Aktien-Sparplan anbieten (kommt natürlich darauf an – wieviel Kapital vorhanden ist).

Vielen Dank für dein Kommentar.

Mich freut es, dass es dich weiter bringt.

Gruß Vita

Hallo, Habe auch einen Sparplan bei der Consorsbank und bin hier die Zielgruppe. Die Aktien die hier vorgeschlagen werden sind dort leider nicht alle Sparplanfähig.

Gibt es evtl. auch so eine Liste Empfehlung für die Depotinhaber bei der Consorsbank.. Danke und LG

Hallo,

die Aktien-Liste spiegelt nur meine persönliche Meinung wider. Wie ich es machen würde. Deswegen ist es keine Anlageberatung (Hinweis: dies ist keine Anlagenberatung).

Die meisten diese Unternehmen sind bei der Consorsbank im Aktien-Sparplan besparbar.

Technologie: Apple – Microsoft – Cisco Systems – Texas Instruments – IBM

Basiskonsumgüter (Nahrungsmittel): Coca-Cola – PepsiCo – Unilever – Kraft Heinz

Basiskonsumgüter (Drogerie): Procter & Gamble

Konsumgüter (Medien, Handel und Genussmittel): MC Donalds – Altria – Disney

Gesundheitswesen (Chemie): BASF – Bayer – Henkel

Gesundheitswesen (Gesundheit und Pharma): Johnson & Johnson – AbbVie

Finanzwesen: JP Morgan – Allianz

Industrie: Fastenal – 3M – Siemens

Energie: Royal Shell – Exxon Mobil

Telekommunikation: AT&T – Verizon

Immobilien: –

Nicht im Sparplan:

General Mills = als Alternative wäre hier auch Mondelez denkbar.

Cardinal Health = alternativ auch Pfizer oder Unitedhealth möglich.

Immobilien: die REITs sind im Sparplan LEIDER nicht vorhanden. Hier kann man nur auf deutsche Unternehmen zurückgreifen, wie z.B. Vonovia, LEG Immobilien oder Deutsche Wohnen.

Ich hoffe das hilft dir ein wenig weiter…

zu wenig Dividende wenn man sich ab und an mal neue *** machen lassen will.

Dann müsstest du mehr investieren. Schau nach guten soliden Unternehmen die eine höhere Dividende ausschütten Ausschau. Aber vernachlässige das Dividenden-Wachstum und die Dividenden-Ausschüttungen Kontinuität nicht!

Dankeschön hier ist mein Sparplan bei der genannten Bank:

Quartalsweise werden alle genannten Aktien a 25€ bespart

BAY.MOTOREN WERKE AG ST

DAIMLER AG NA O.N.

EVONIK INDUSTRIES NA O.N.

RWE AG ST O.N.

TAG IMMOBILIEN AG

VONOVIA SE NA O.N.

TBF SMART POWER EUR R

SIEMENS AG NA

NESTLE NAM. SF-,10

DEUTSCHE POST AG NA O.N.

ROYAL DUTCH SHELL A EO-07

MEDTRONIC PLC DL-,0001

INTL BUS. MACH. DL-,20

E.ON SE NA O.N.

BAYER AG NA O.N.

DUERR AG O.N.

PAYPAL HDGS INC.DL-,0001

SCHAEFFLER AG INH. VZO

STARBUCKS CORP.

KRAFT HEINZ CO.DL -,01

SGL CARBON SE O.N.

GENL EL. CO. DL -,06

ALPHABET INC.CL.A DL-,001

THYSSENKRUPP AG O.N.

AT + T INC. DL 1

BASF SE NA O.N.

FRESENIUS SE+CO.KGAA O.N.

PROSIEBENSAT.1 NA O.N.

WESTN DIGITAL DL-,01

FUCHS PETROL.SE VZO O.N.

BP PLC DL-,25

ZALANDO SE

APPLE INC.

MICROSOFT DL-,00000625

CISCO SYSTEMS DL-,001

TEXAS INSTR. DL 1

PEPSICO INC. DL-,0166

UNILEVER PLC LS-,031111

COCA-COLA CO. DL-,25

PROCTER GAMBLE

HENKEL AG+CO.KGAA VZO

MCDONALDS CORP. DL-,01

ALTRIA GRP INC. DL-,333

DISNEY (WALT) CO.

JOHNSON + JOHNSON DL 1

ABBVIE INC. DL-,01

ALLIANZ SE NA O.N.

CHEVRON CORP. DL-,75

EXXON MOBIL CORP.

MICRON TECHN. INC. DL-,10

SAP SE O.N.

Eine interessante Mischung. Da hast du aber viele Aktien im Sparplan. Das sind über 50 Werte. Wie gesagt die REITs sind leider nicht sparplanfähig, würde ich aber in einem Portfolio nicht missen. Besonders im späterem Alter.

Ich habe zurzeit nur 5 Prozent REITs (Immobilien) im Depot. Was ich dieses Jahr auf 10-15 Prozent erweitern möchte. Das hat zwei Gründe. Zum einem bringen die REITs natürlich viel mehr Rendite (4-8 Prozent) und zum anderen koalieren sie mit den meisten anderen Branchen (Aktien) nicht so stark.

Vielleicht einfach einmal einen Sparplan aussetzten und dafür einige REITs durch einmal Käufe ins Depot holen? Das sind ja bei über 50 Werte doch schon über 1250 €. Eine Überlegung wert).

Viele deutsche Werte dabei – die zahlen aber die Dividende nur einmal im Jahr (muss berücksichtigt werden)

Wie lange laufen die Sparpläne schon?

Begonnen hat es Winter 2017/18 mit dem Sparplan. Erst waren es nur 10 Aktien mit der Zeit sind immer mehr Aktien dazugekommen… Der Stand jetzt soll bleiben. Übrigens werden Monatlich nicht 1250 sondern insgesamt nur 800€ angelegt. Die Aktien werden also nicht alle jeden Monat bespart.

Thema Immobilien REITs: TAG IMMOBILIEN AG und VONOVIA SE NA O.N. ist doch dabei.

Hallo Vita,

ich finde deine Arbeit gut recherchiert, deine Begeisterung für Geldanlagen ist ansteckend.

Als Frau 44 Jahre alt kann ich leider erst jetzt durch viele Hindernisse im Leben mit einem Sparplan beginnen.

Geplant ist einen Sparplan bei der Consorsbank zu eröffnen.

Tja, das Geld in der Rente aufzubessern ist mein Ziel.

Eine Summe ca. 10 K habe ich bereits angespart.

Kannst du mir eine Spar Strategie empfehlen?

Danke für deine Hilfe

Hallo Maria, hast du mittlerweile ein Sparplan erstellt?

Hallo,

welche Depotbank ist denn Eurer Meinung nach geeignet, um REITs zu kaufen- ich bin bei der DKB mit ETFs und kann hier zum Beispiel leider keine Reits ins Depot legen, deswegen suche ich eine Alternative , die einfach ist, und wo man günstig US-Reits und ggf. Kanadische Papiere handeln kann.

Vielen Dank,

Gruß, T.

Hallo, ich bin bei IBKR…

Hallo Vita,

sehr interessante Rechnung. Hast du schonmal einen Vergleich angestellt bzw. bewertet inwiefern die Gebühren für den Sparplan von Einzelwerten es Wert sind zu betrachten? Mein Vater möchte gern eine Art Ruhestandsdepot eröffnen und ich frage mich, ob man bei der Wahl des Brokers viel falsch machen kann.

Hallo,

bei meinem Aktiensparplan zahle ich bei 400€ monatlich nur 6€ Gebühren. Bedeutet also, in den 65 Monaten habe ich etwa 390€ an Gebühren bezahlt. Bin aber bei 8000€ im Plus und etwa 2.600€ an Dividenden bereits erhalten. Deswegen würde ich auf die Gebühren nicht zu sehr schauen.

Hallo Vita,

gerade hierauf gestoßen, sehr interessant, finde auch Deinen monatlichen Sparplanansatz (jeden Monat Dividende) sehr gut.

Ich bin in der Situation noch 15 Jahre etwas für die zusätzliche Rente ansparen zu müssen/wollen. Würdest Du diesen Idee von 2019 auch heute noch so angehen, sprich mit ca. 20% REITs?

Gruß

Gunnar

Hallo Gunnar, ich kann nur für mich sprechen – wie ich es machen würde. 20% REITs (da viele eine stabile und hohe Dividende ausschütten), hier wäre Realty Income derzeit sehr interessant. Zudem würde ich auch ne Hercules Capital nehmen.