Mein Projekt „Jeden Monat Dividende“ hatte ich im März 2018 begonnen, geplant war zwar Januar 2018 – aber die Organisation hatte doch länger gedauert als gedacht … und somit startete ich dann im März. Seither konnte ich die Dividende fast jeden Monat steigern. Insgesammt habe ich in den letzten 12 Monate somit 88 € an Ausschüttungen erhalten.

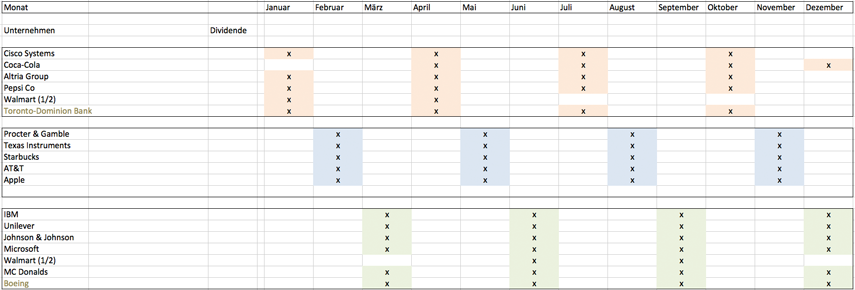

Um mit quartalsweise ausschüttende Dividenden-Aktien einen monatlichen Cash-Flow zu erzeugen, benötigt man lediglich nur drei überschneidungsfreie Aktien die einmal im Quartal ausschütten. Um das Risiko zu minimieren, habe ich mit 15 Unternehmen gestartet, die ich in drei Gruppen eingeteilt hatte. Die nach Ausschüttungsmonat sortiert wurden. Somit hatte jede Gruppe fünf Unternehmen. Da deutsche Aktien bekanntlich nur einmal im Jahr eine Dividende ausschütten, gehe ich fast nur auf Aktien aus der USA ein. Denn diese zahlen gebräuchlicher Weise vier mal im Jahr aus.

Die 3 Gruppen

Bei der Zusammenstellung der 15 Unternehmen habe ich natürlich auf die Diversifikation geachtet, damit man bereits mit den 15 Aktien einigermaßen gut diversifiziert ist. Da bei der Consorsbank sehr viele Aktien sparplanfähig sind, nutze ich für mein Projekt „Jeden Monat Dividende“ ausschließlich die Consorsbank. Dort bespare ich monatlich 15 Unternemen zu jeweils 25 Euro.

In Laufe der Zeit wurden aus 15 Unternehmen 17 Unternehmen. Die ersten 15 bespare ich weiterhin ganz normal mit jeweils 25 Euro monatlich und die beiden neuen werden durch die ausgeschüttete Dividende finanziert. Die beiden werden jeweils bei erreichen von 25 € bespart.

Die ausgewählten Unternehmen sind in unterschiedlichen Branchen tätig, somit wird eine gute Diversifikation gewährleistet. Derzeit fehlt mir noch ein Unternehmen für den Energie-Sektor. Ein heißer Kandidat steht aber bereits auf meiner Liste: Royal Shell. Damit hätte ich dann alle Sektoren außer den Immobilienbereich abgedeckt. Leider lassen sich keine REITs über den Sparplan erwerben.

- Technologie

- Basiskonsumgüter

- Konsum zyklisch

- Gesundheitswesen

- Finanzwesen

- Industrie

- Telekommunikation

- Energie

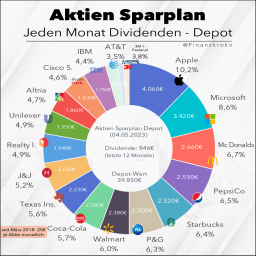

Sektor | Gewichtung | Unternehmen |

|---|---|---|

| Technologie | 30 % | Apple – Microsoft – Cisco Systems – Texas Instruments – IBM |

| Finanzwesen | 6 % | Toronto-Dominion Bank |

| Gesundheitswesen | 6 % | Johnson & Johnson |

| Basiskonsumgüter | 23 % | Procter & Gamble – Coca-Cola – PepsiCo – Unilever |

| Energie | 0 % | – |

| Konsum zyklisch | 23 % | Starbucks – Walmart – MC Donalds – Altria |

| Industrie | 6 % | Boeing |

| Telekommunikation | 6 % | AT&T |

Beim betrachten des Portfolios wird man feststellen, dass die Branche Konsumgüter (Basis & zyklisch) bereits 46 Prozent ausmachen. Diese Werte zählen als Konservativ. Daraus lässt sich ableiten, dass bei Marktschwankungen das Depot recht stabil bleibt. In meinem Depot fehlen aber noch die Branchen, Energie und Immobilien. Den Sektor Finanzen habe ich mit dem neuen Unternehmen Toronto Bank und den Sektor Industrie mit Boeing ausgestattet.

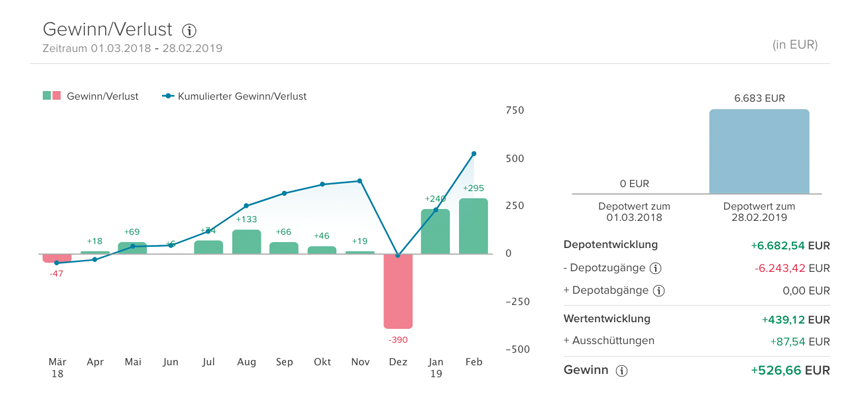

Rendite, Dividende und Kursgewinne

In den letzten 12 Monaten habe ich etwa 6.250 Euro investiert und 88 Euro an Dividende erhalten. Der Kursgewinn ende Februar lag bei etwa 440 Euro. Somit hätte ich eine Rendite von etwa acht Prozent!

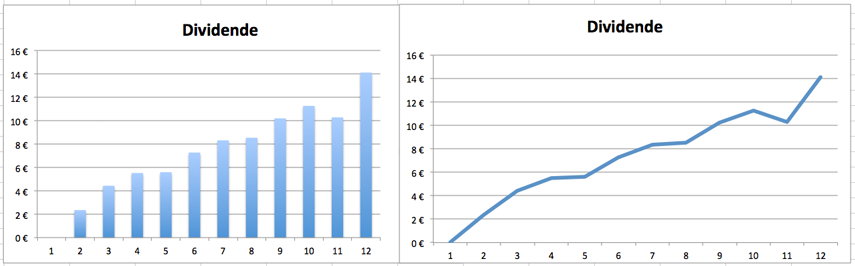

Dividenden – Einnahmen

Das Depot ist auf fundamentalstarke Unternehmen ausgelegt, die eine ordentliche Dividenden-Historie vorlegen können.

Monat | Dividende | Ø Dividende | |

|---|---|---|---|

| 1. | März 2018 | 0,00 € | 0,00 € |

| 2. | April 2018 | 2,36 € | 2,36 € |

| 3. | Mai 2018 | 4,44 € | 3,40 € |

| 4. | Juni 2018 | 5,53 € | 4,11 € |

| 5. | Juli 2018 | 5,60 € | 4,48 € |

| 6. | August 2018 | 7,28 € | 5,04 € |

| 7 | September 2018 | 8,33 € | 5,59 € |

| 8 | Oktober 2018 | 8,55 € | 6,01 € |

| 9. | November 2018 | 10,21 € | 6,54 € |

| 10. | Dezember 2018 | 11,28 € | 7,06 € |

| 11. | Januar 2019 | 10,29 € | 7,39 € |

| 12. | Februar 2019 | 14,13 € | 8,00 € |

Die Dividende konnte ich fast jeden Monat steigern. In den letzten 12 Monaten gab es 11 Steigerungen und nur einmal hat es nicht funktioniert. Mein größter Sprung war bisher vom Monat 11 (Januar 2019) auf Monat 12 (Februar 2019) um etwa vier Euro..

In den 12 Monaten habe ich einen Cash-Flow von 0 auf 14 € gebracht. Diese Ausschüttungen werden zu dem jedes Jahr mehr, ohne das ich dafür extra Geld investieren muss. Den die meisten Firmen erhöhen ihre Dividende jährlich um 6-12 Prozent im Schnitt. Meinen Cash-Flow erhöhe ich aber zusätzlich durch das Re-Investieren und dem konstanten Kauf über Sparplan (375€/monatlich).

Chancen & Risiko

Das Jahr war sehr turbulent. In den ersten 8-9 Monaten (bis Oktober/November) lief alles wie gewohnt. Die Käufe über den Aktien-Sparplan liefen und die Kurse stiegen. Das änderte sich dann schlagartig im Dezember (10. Monat). Das Depot ist dann von etwa sechs Prozent Plus in drei Prozent Minus gerutscht (das war noch relativ wenig im Vergleich zu anderen Depots). Panik? Neeeein – einfach weiter den Sparplan ausführen lassen und günstiger einkaufen. Zudem habe ich mich dann im Dezember entschlossen mein Weihnachtsgeld auch zu investieren (solange die Kurse unten waren).

Aber man sieht, dass es an der Börse nicht immer rauf geht, sondern auch mal ganz schnell runter gehen kann. Das sollte jedem klar sein! Dazu siehe mein Screenshot vom Aktien-Sparplan Depot:

Monatliche Dividende mit Aktien

Wieso ist die monatliche Dividende überhaupt so interessant für einen Anleger?

- Einem wird häufiger Geld zugeflossen. Wodurch die Motivation gesteigert werden kann.

- Passives Einkommen – Ideal für Anleger, die ihre Dividende zum Leben benötigen um diese verbrauchen zu können (kann demnach als Einkommen betrachtet werden: Rente mit Dividende und Hausfrau Rente).

- Eine Alternative zum Zins. In der heutigen Niedrigzinsphase sind Ausschüttungen in Form von Dividenden eine Chance um mehr aus seinem Geld machen zu können. Da die Verzinsung auf dem Tagesgeld oder Sparbuch sehr schlecht ist.

- Diversifikation – mit der monatlichen Dividende kann das eigene Portfolio breiter gestreut werden. In dem die eingehenden Dividenden für weitere/andere Wertpapiere mit einem Sparplan eingesetzt werden können.

Als Info: Ob eine Aktie die Dividende monatlich, quartalsweise, halbjährlich, jährlich ausschüttet oder vielleicht sogar garnicht ausbezahlt ist im Resultat unwichtig. Die Ausschüttung der Dividende hat keine Auswirkung auf die Rendite der Aktie. Sobald die Dividende ausbezahlt ist, sinkt der Aktienkurs um diesen Betrag (Dividendenabschlag).

Fazit

12 Monate gingen recht schnell rum. Es war alles dabei – das Depot stand lange im Plus dann einen Monat ordentlich im Minus und anschließend wieder im Plus. Investiert habe ich über 6.000 Euro in 16 Unternehmen und die Dividende betrug 88 Euro. Ich bin mit dem Ergebnis mehr als zufrieden. Im zweiten Jahr wird es deutlich mehr werden. Ich schätze so um die 350 Euro. Zudem ist mein Ziel die 25 Euro Marke in den nächsten 12 Monate zu knacken.

Der Markt hilft wie der Herr denen, die sich selbst helfen. Aber anders als der Herr vergibt der Markt nicht denen, die nicht wissen, was sie tun. (Warren Buffett)

Hey,

danke für diese tolle und kurz zusammengefasste Übersicht, ich bin sehr gespannt wie sich die Strategie weiter positiv entwickeln wird. 🙂

Was für Auswirkungen hat Boeing auf dein Depot? Das Unternehmen ist ja momentan stark im Fokus der Medien, aufgrund des Absturzes eines bestimmten Maschinentyps in Äthiopien ?! Reinvestiert du hier die 25€?

Bin auf eine Antwort gespannt.

Viele Grüße

Gerrit

Hallo Gerrit.

Vielen Dank!

Boeing: Mein Einstandskurs liegt bei 300€. Der derzeitige Kurs ist ordentlich zurückgekommen, auf etwa 330€. Werde vermutlich eine Sonderzahlung machen. Bin da aber noch am überlegen. Vor einigen Wochen standen sie bei 380€!

Die nächsten Dividenden-Einnahmen werden erstmal in Toronto Dominion Bank reinvestiert.

Gruß Vita

Hallo Vita, deine Strategie ist spannend und ich verfolge sie regelmäßig mit Interesse. Toronto Dominion Bank gefällt mir auch. Hast du schon Erfahrungen mit der kanadischen Quellensteuer ? Wie hoch wird denn die Dividende der Toronto Dominion Bank besteuert ?

Hallo Vince,

vielen Dank!

Das ist das Problem mit Kanada!

Leider fällt die Steuer auf 35%. Die 10% die Kanada einbehält kann man zwar problemlos zurückholen. Aber das wird sich zu Beginn nicht lohnen. Eventuell in 1-2 Jahren. Das Unternehmen hat derzeit eine hohe Dividenden-Rendite von ca. 3,8% … das geht dann noch. Nicht schön 10% weniger zu bekommen aber zu Beginn noch akzeptabel.

Sehr guter Blog, Danke für die Zusammenfassung!

Meine 3 vanguard etf Zahlen in 3/6/9/12 habe jetzt über die sparpläne noch die anderen Monate abgedeckt , bis auf 1/4/7/10 da fehlt mir noch das ein oder andere unternehmen.

Was hälst du von Gilead ?

Hallo, danke!

Gilead hatte ich mal überflogen. Hatte mich dann aber für Amgen und AbbVie entschieden.

Hallo! Muss man das Steuer bezahlen jedes Jahr?

Jeder Bürger hat einen Steuerfreibetrag von 801€ (Single) und 1602€ (zusammenveranlagt).