Für einen Großteil der Investoren macht es durchaus Sinn in Indexfonds bzw. ETFs zu investieren. Auch der Großmeister Warren Buffett hat dies schon mehrfach sinngemäß erwähnt. In diesem Beitrag möchte ich auf die Chancen und Risiken für Investoren eingehen und beantworte die Frage „Worauf sollte man achten?“.

In Deutschland gibt es derzeit über 1.500 unterschiedliche ETFs – scheinbar werden die ETFs immer beliebter. Trotz allen Chancen, die ein ETF dem passiven und langfristig orientierten Anleger bietet – ist der ETF für alle Anderen ein Massstab.

Chancen mit ETFs

Die börsengehandelten Indexfonds (Exchange-Traded Funds) auch als ETFs bekannt sind günstig, transparent und liefern mittel- bis langfristig eine höhere Rendite als die traditionelle und aktiv gemanagte Investmentfonds (Die Möglichkeiten für eine zusätzliche Altersversorgung). Die ideale Anlage für passive Investoren, die langfristig denken.

Mit einem ETF der ein Referenz-Index abbildet, fährt man im Durchschnitt eine Rendite von fünf bis neun Prozent im Jahr ein. Der MSCI World hat in den letzten zwei Jahrzehnten eine jährliche Rendite von fünf bis sechs Prozent erwirtschaftet (Historische ETF Rendite – MSCI World, S&P 500, Emerging Markets und Stoxx 50). Wenn man aber ein monatlichen CashFlow erwirtschaften möchte, geht das mit ETFs ebenso (Dividenden-ETFs – Jeden Monat Ausschüttungen).

- Die ETFs sind sehr einfach aufgebaut und man muss nicht viel beachten (anders als bei der Auswahl von Aktien). Es werden nur wenige Kriterien benötigt: Index, Kosten, Struktur und Größe.

- Gute Diversifikation – Einzelrisiko ade! Sollte mal ein Einzeltitel der im Index enthalten ist Pleite gehen, wird die Entwicklung des ETFs darunter nicht leiden. Bsp.: Der Index „S&P 500 “ hat 500 Unternehmen, sollte nun einer Insolvenz gehen – wäre das etwa 0,2 Prozent (kommt auf die Marktkapitalisierung an).

- Die Kurs-Entwicklung ist leicht nachvollziehbar – da der ETF den Index abbildet.

- Sicherheit: Die ETFs zählen zum Sondervermögen. Falls die emittierende Fondsgesellschaft Insolvenz geht, ist das investierte Geld nicht weg. Den es wird getrennt vom Vermögen des Unternehmens (Emittent) aufbewahrt. Die großen ETF-Anbieter: ComStage (Commerzbank), iShares (BlackRock), Lyxor (Société Générale), Franklin LibertyQ (Franklin Templeton), DB X-Trackers (Deutsche Bank), Vanguard (The Vanguard Group), UBS und WisdomTree.

ETF Auswahl – wichtige Analysekriterien

Auf diese wichtige Kriterien sollte man bei der Auswahl von ETFs achten:

- Index: DAX (dieser Index fasst die 30 größten Aktiengesellschaften in Deutschland zusammen), Dow Jones (die 30 größten US-Unternehmen) S&P500 (beinhaltet die 500 größten US-Firmen) und EURO STOXX 50 (setzt sich aus den 50 größten Unternehmen der Euro-Währungsgebiets zusammen).

- Kosten: Die jährlichen Kosten belaufen sich im Schnitt zwischen 0,1 und 0,3 Prozent. Standardindizes (0,1%), seltenere Indizes (0,3%) und komplexe zusammengestellte ETFs (bis zu 1%). Hohe Nebenkosten wie Managementgebühren fallen nicht an (meist üblich bei aktiv gemanagten Fonds).

- Struktur (physisch vs. synthetisch): bei den physisch replizierenden Fonds wird der entsprechende Aktienindex zu 100 Prozent nachgebildet. Dies nennt man dann auch Vollreplikation! Bei der physischen Nachbildung werden höhere Gebühren anfallen, weil der Aufwand größer ist. Bei den synthetisch replizierenden Fonds werden repräsentative Index-Titel ausgewählt. Das heißt die synthetische ETFs halten nicht die Titel, die im betreffenden Index sind, sondern nutzen Derivate (Tauschgeschäfte in englischem Swaps) um die Wertentwicklung des betreffenden Index abzubilden. In diesem Fall besteht ein Kontrahentenrisiko (der Swap-Partner könnte Insolvenz gehen). Dann würde der Kurs des ETFs rapide um den Teil des ausgefallenen Swaps fallen. Ich bevorzuge lieber physisch – was man hat, das hat man!

- ETF Fondsvolumen: Wie größer desto besser (betrifft die gängigen Markt-Indizes). Bei kleinen ETFs ist die Wahrscheinlichkeit, dass es geschlossen bzw. liquidiert wird größer. Die Kosten sind bei größeren ETFs geringer (der Aufwand ist meistens gleich – ob man viel oder wenig Kundengeld verwalten muss). Die Anzahl der sich im Umlauf befindlichen Anteile eines ETFs steigt mit der Größe des ETFs (niedrigere An- und Verkaufsspanne). Interessanter Artikel: Creation-Redemption-Prozess.

Das Risiko

Das Risiko was ich bei den ETFs sehe, besonders bei der synthetischen Nachbildung ist, wenn der Swap-Partner Pleite geht und der Kurs des ETFs daraufhin um mindestens die Differenz des ausgefallenen Swaps fallen würde.

Falls die Anleger dann in Hektik geraten und Angst bekommen, dass ihr ETF aufgelöst wird, könnten sie ihre ETFs abstoßen. Dieses Vorgehen kann zu einer Kettenreaktion führen und der Markt wird mit diesem Produkt vollgepumpt, was das System durchaus gefährden kann. Diese Kritik wird nicht nur den synthetischen ETFs hinterher gesagt, sondern auch den physischen ETFs. Zudem stellst sich die Frage: „Wie gefährlich sind ETFs im Krisenfall?“ Alles eine Frage des Glaubens an die Sicherheit der ETFs.

Es ist besser in ETFs zu investieren, als garnicht! Soviel steht schon mal fest …

Drei große ETFs

Habe mir mal drei fundamentalstarke ETFs herausgesucht und stelle diese einmal kurz vor:

ETF | WKN | Region | Vermögen | Kosten (TER) | Ausschüttung | Struktur |

|---|---|---|---|---|---|---|

| iShares Core S&P 500 | 622391 | USA | 8,4 Mrd. ($) | 0,07 % | 1,6 % | Physisch |

| Xtrackers Euro Stoxx 50 | DBX1EU | Euro | 5,7 Mrd. (€) | 0,09 % | 2,5 % | Physisch |

| Vanguard FTSE All-World | A1JX52 | Welt | 2,3 Mrd. ($) | 0,25 % | 2,1 % | Physisch |

Alle drei ETFs lassen sich derzeit gemeinsam bei der Consorsbank* besparen. Der Vanguard FTSE All-World lässt sich zudem gebührenfrei bei der OnVista* und der Xtrackers EURO STOXX 50 bei der Consorsbank im Sparplan kaufen (kostenloser ETF-Sparplan Depotvergleich). Ich selber nutze die Consorsbank für meine Aktien-Sparpläne und die OnVista für direkte Aktien-Käufe mit dem FreeBuy Depot – Bin recht zufrieden.

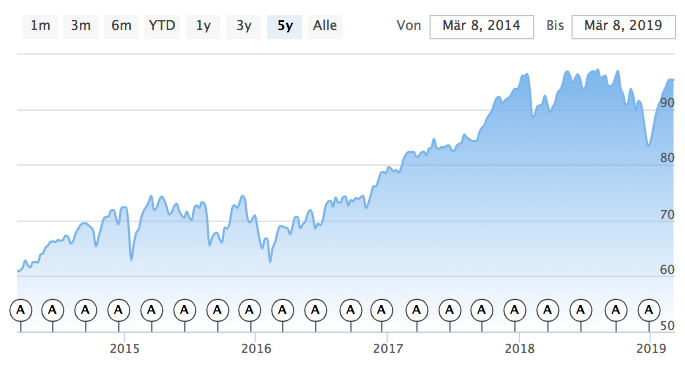

Kleine Ansicht zu den drei ETFs. Ausschüttungen und den Chart-Verlauf der letzten fünf Jahre:

Bilder: Die sechs Screenshots habe ich von ETF-Extra-Magazin. Die zeigen zu einem die Ausschüttungs-Rendite und zum anderen die Kurs-Entwicklung der drei ETFs.

Hinweis: Die Daten stammen aus den jeweiligen Ex-Dividende-Datum / Dividendenstichtag. Das Fälligkeitsdatum kann 14 Tage später sein. Dazu kommt die Einbuchung der Dividende von der Bank, diese kann auch noch bis zu 3 Tage dauern.

ETF als Massstab

Nachdem ich die Vorteile des ETFs besprochen haben, möchte ich darauf eingehen, dass ein ETF auch als Vergleichswert herangezogen werden kann. Derzeit ist es extrem einfach in Märkte auf der ganzen Welt zu investieren, sei es in ein kompletten Index oder einzelne Bereiche. Und hier kommt die Herausforderung. Der Anleger, wenn er nicht in ETFs (Index, Segment oder Bereich) investiert, will den Markt in aller Regel schlagen, denn sonst macht die Auswahl in einige Aktien nur wenig Sinn!

Das Massstab ist hoch. Den der durchschnittliche Index liefert fünf bis neun Prozent Rendite. Dies muss erst erreicht werden. Ich für mein Teil investiere in Aktien mit einer guten Dividenden-Historie, aber auch in ETFs! Es sind zwei unterschiedliche Ziele, die ich damit verfolge:

- Investment ETF: Da ich den Markt nicht schlagen will und vermutlich auch nicht kann, nehme ich ganz einfach einen Welt ETF! Somit bewegt sich meine Rendite mit dem Markt.

- Investment in Aktien: Hier konzentriere ich mich auf Unternehmen, die eine Dividende ausschütten. Ich möchte hier ein monatlichen Rückfluss aufbauen (CashFlow) – die Kursgewinne sind nur zweitrangig.

Da die meisten Investoren, die in Aktien investieren – nicht das Ziel haben, ein soliden Cash-Flow aufzubauen, sondern möglichst viel Rendite machen wollen (Kaufen und Verkaufen – trading) – wird es schwer sein, den Index auf Dauer zu schlagen.

Und sollte es dem Stock-Picker gelingen einige Jahre ähnliche Renditen zu erzielen, wären diese doch mit einem deutlich höheren Aufwand geschähen. Dann wäre doch ein guter Zeitpunkt zu überlegen, ob nicht das Investieren in Einzelaktien (Trading) dem ETF vorzuziehen ist und somit zum passiv langfristig orientierten Anleger wechseln?

Deswegen haben es mittlerweile alle Individualisten schwer (auch die Fondsanbieter haben es mit ihren Fonds-Manager nicht mehr so einfach – die Fonds müssen den Markt deutlich schlagen, damit sich es für den Investor lohnt). Der Masstab durch die ETFs ist für Individualisten hoch. Wieso kompliziert, wenn es es auch einfach geht! Statt den Markt schlagen zu wollen, einfach mit dem Markt gehen!

Fazit

Was will man mehr … Die Auswahl ist mittlerweile riesig (über 1.500 ETFs in Deutschland). Mit einem ETF kann man die ganze Welt, Segmente oder einzelne Bereiche abdecken. Der ETF ist günstig, transparent und liefert in der Regel eine höhere Rendite als traditionelle Investmentfonds. Zudem muss man beim Kauf nicht viel beachten, es sind gegenüber der Auswahl von Aktien nur wenige Analysekriterien nötig.

Wer sich weiter in die Materie einlesen will, dem kann ich folgende Lektüre empfehlen:

Verliebe dich nie in deine eigene Meinung. Wenn die Börse nicht so läuft, wie du denkst, wirf deine Meinung über Bord. Rechthaberei ist der teuerste aller Fehler. (W.D. Gann)