Damit alles einwandfrei verläuft – musste eine gründliche Recherche durchgeführt werden, bevor man sich dann letztendlich für einen Online-Broker entscheidet. In den letzten Wochen habe ich mich demnach verstärkt mit der Suche nach einem geeigneten Depot für meine Kinder beschäftigt. In Frage kamen die Online-Broker Consorsbank und Comdiret. Bei beiden bin ich bereits Kunde. Ich wollte um die Übersicht nicht zu verlieren, für jedes meiner Kinder nur ein Depot eröffnen. So begann die Recherche nach dem richtigen Junior-Depot – was garnicht so einfach ist, den jeder Online-Broker hat seine Vor- und Nachteile.

Um anderen Eltern eine kleine Hilfestellung zu geben, veröffentliche ich die beiden Junior-Depots (Consorsbank und Comdiret) die ich in die engere Wahl genommen habe und für wen ich mich schlussendlich entschieden habe – und erkläre auch warum. Zudem hat ein Depot für das Kind enorme Vorteile – es kann so langsam an die Welt der Finanzen und Wirtschaft herangeführt werden und außerdem gibt es auch noch Steuervorteile!

Junior Depot als Alternative zum Sparbuch

Einige wenige Vorworte zum Junior / Kinder Depot bevor wir zu den Online-Brokern und zu meinen Erfahrungen, Sorgen und Freude mit dem Junior-Depot.

Wie eröffnet man ein Junior-Depot?

Die Eröffnung ist relativ simpel. Das ganze kann Online angestoßen und anschließend schriftlich abgeschlossen werden. Der Kontoantrag für das Junior-Depot wird komplett online ausgefüllt. Nach dem ausdrucken müssen beide Eltern den Antrag unterschreiben und eine Kopie der Geburtsurkunde vom Kind beilegen – Jeder Elternteil muss anschließend ein eigenes Postident machen (falls man noch kein Kunde bei dieser Bank / Broker ist).

Sobald der Antrag erfolgreich eingegangen und bearbeitet ist erhält jeder Elternteil seperat zur Kontoeröffnung einen eigenen Online-Zugang zum Junior-Depot. Nun können die Eltern unabhängig voneinander Wertpapiergeschäfte im Namen des Kindes mit einigen Beschränkungen durchführen.

Was kann das Kinder Depot?

Das Junior-Depot soll in erster Linie das Vermögen des Kindes, die in Aktien oder ETFs angelegt sind, verwahren. Es macht in meinen Augen total viel Sinn für ein Kind ein Junior-Depot anzulegen, somit kann man seinem Kind bis zur Volljährigkeit ein kleines Vermögen ermöglichen. Dies kann später als Grundstein für die finanzielle Freiheit dienen.

Die häufigste Verwendung ist das regelmäßige sparen in ETFs – dazu kann man ganz einfach einen Wertpapiersparplan anlegen. Beim Anlegen des ETF-Sparplans wird die Höhe und das Intervall festgelegt (monatlich, zweimonatlich oder quartalsweise).

Die monatliche bzw. zweimonatliche Rate kann vom Referenzkonto, oder vom Verrechnungskonto (evtl. auch vom Tagesgeldkonto) abgebucht werden. Das Referenzkonto ist in den meisten Fällen das Girokonto der Eltern – falls sich Großeltern am Sparplan beteiligen möchten, können sie einen Dauerauftrag auf das Referenzkonto oder Verrechnungskonto einstellen (man kann auch Aktien verschenken).

Falls man ein Junior-Depot eröffnet kann auch parallel dazu ein Tagesgeldkonto eröffnen. Dort lässt sich dann das Geld des Kindes wunderbar parken – falls man nicht direkt in Wertpapiere investieren möchte.

Das Junior-Depot lässt sich bereits nach Ausstellung der Geburtsurkunde einrichten. Deswegen sollten Eltern meiner Meinung nach so früh wie Möglich damit anfangen. Sparplan einrichten und fertig – man muss in der Regel nicht mehr an den Sparplan ran – dieser kann dann bis zum 18. Geburtstag laufen und das Vermögen für das Kind vermehren. Das Geld für das sparen kann vom Kindergeld genommen werden oder Großeltern sowie Paten stellen sich bereit eine Summe für das Kind zu investieren.

Steuern sparen

Auch Kinder zahlen Steuern, da sie ab Geburt an als vollwertiger Bürger angesehen werden. Die Kinder haben einen eigenen Sparerpauschbetrag sowie einen Grundfreibetrag – der ihnen jedes Jahr wie allen anderen Steuerzahler zu Verfügung stehen. Der Sparerpauschbetrag beträgt 801 Euro und der Grundfreibetrag liegt bei 9000 Euro. Läuft demnach das Depot auf dem Namen des Kindes kann das Kind diese Freibeträge nutzen. Zudem ist die Schenkung an die Kinder bis 400.000 € steuerfrei, erst darüber fallen Steuern an.

Sollte das Kind Zinserträge über 801 Euro im Jahr haben, ist eine Steuererklärung nötig (bis zu einem jährlichen Zinsertrag von 801 Euro sind Zinserträge steuerfrei, sofern man den Freistellungsauftrag für die Abgeltungsteuer eingereicht hat – ist bei den Online-Banken ganz einfach). Liegt das Einkommen unter dem Grundfreibetrag (9000 Euro – 2018) fallen keine Steuern an – hierzu muss man allerdings die Nichtveranlagungsbescheinigung ausfüllen (Bundesfinanzverwaltung). Das unterschriebene Dokument einfach an das zuständige Finanzamt zuschicken – die Bescheinigung gilt für drei Jahre – danach muss sie erneut eingereicht werden.

Insgesammt kann ein Kind im Jahr 2018 folgende Summe steuerfrei einnehmen: 9000 Euro Grundfreibetrag + 801 Euro Sparerfreibetrag + 36 Euro Sonderausgabenpauschale = 9.837 Euro steuerfreie Einnahmen.

Früh übt es sich (und eine kleine private Geschichte mit meinem Sohn)

Das sparen können wir Deutsche eigentlich sehr gut – aber wie sieht es mit dem investieren aus? Wie sieht es mit dem Zinseszins-Effekt aus – die meisten haben es schon mal gehört und wissen auch so ungefähr was es ist – aber nutzen tun es nur die wenigsten, besonders bei den eigenen Kinder. Wie früher man mit dem investieren anfängt, desto effektiver ist es durch den Zinseszins. Die Schwaben legen zur Geburt des Kindes ein Sparbuch an – leider bringt ein Sparbuch in der heutigen Zeit nicht viel Rendite, deswegen sollte man in ETFs oder Aktien investieren – diese sind im Vergleich effektiver und ertragreicher.

In der Schule wird leider nicht viel über Aktien oder ETFs gesprochen – es gibt kaum oder gar kein finanzwirtschaftliches Wissen in der Schule, dies müssen die Eltern den Kindern selbst beibringen. Bei mir zuhause wird offen über dieses Thema mit den Kinder gesprochen und mein Großer möchte nun bereits auch von seinem Geburtstagsgeld seine ersten Aktien erwerben – er möchte sich gern an Unternehmen beteiligen die ihm im Jahr etwas vom Gewinn ausschütten (Dividenden). Somit kann er jetzt schon sein Taschengeld ausbessern. Er hat sich das schon ausgerechnet, falls er sein Geburtstagsgeld in Unilever und P&G anlegt, bekommt er soviel Dividende wie er in fünf Wochen Taschengeld erhält (Er würde somit 13 Monate Taschengeld haben – dies hat er sich ausgerechnet und hatte sogar für den 13ten Monat einen Namen parat, eine Kreuzung zwischen Dezember und Januar – fällt mir jetzt nicht mehr ein). Ich fand es sehr interessant mit ihm diese Zahlen durchzugehen – wie interessiert er daran war.

Mittlerweile weiß er, dass er mit dem Geld eine Beteiligung am Unternehmen kauft (Aktie). An seinem Geburtstag, vor einigen Tagen – wo er das Geld von Großeltern, Tanten und Onkels erhalten hat, gab er mir direkt das Geld in die Hand und sagte ich möchte die Aktien Procter & Gamble haben zudem gab er mir noch zusätzlich 50 Euro aus seinem Portmonee, welches er gespart hat – in seinem Portmonee verblieben 6 Euro in Münzen. Ich war da sehr erstaunt und Stolz auf ihn – das er sein Geld investieren wollte (ich in seinem Alter, habe auch immer schön fleißig gespart – und es anschließend auf das Sparbuch gelegt). Ich sagte ihm dann noch am Abend am Beispiel der Unilever Aktie: diese Aktie kostet 48 Euro und du bekommst 1,46 Euro Dividende im Jahr – der Preis der Aktie kann aber variieren (kann teurer werden oder aber auch günstiger – sodass wenn man die verkaufen würde auch eventuell von deinen 48 Euro nur noch 40 Euro übrig wären – daraufhin hatte er mir ganz trocken gesagt „und … interessiert mich das? ich will sie doch garnicht verkaufen – ich möchte die Dividende von denen bekommen“ … Da war ich erstaunt). Eine kleine Geschichte am Rande ;).

Ein Junior-Depot musste her – welche all diese Wünsche erfüllt …

Welcher Online-Broker ist für mein Kind das Richtige?

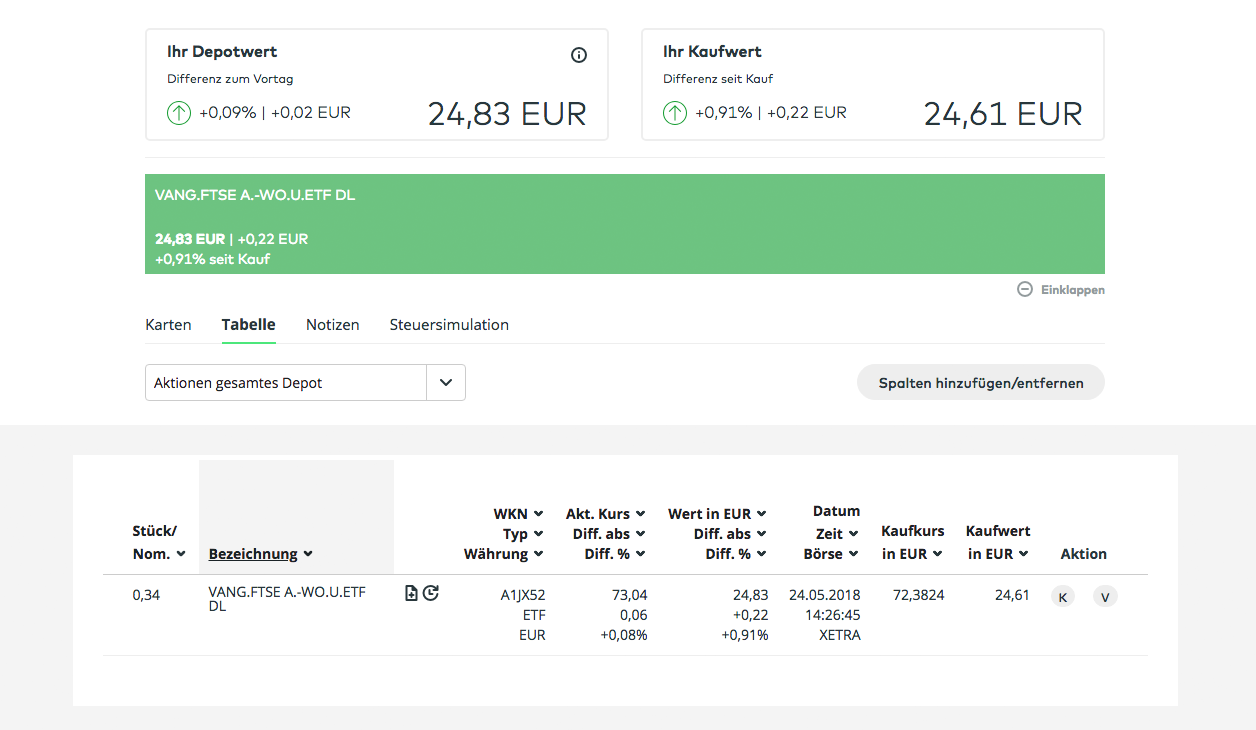

Meine Frau und ich wollten für unsere Kinder ein Junior-Depot einrichten um einfach auf den FTSE All-World & MSCI ACWI ETF ein Sparplan zu eröffnen und diesen monatlich zu besparen. Da haben wir aber die Rechnung ohne unseren älteren Sohn gemacht – dieser wollte dann auch Einzel-Aktien selbst erwerben.

Unsere Anforderungen an den Online-Broker die ein Junior-Depot anbieten war ganz einfach:

- Bereits eigene Erfahrung mit dem Online-Broker

- Sparpläne auf ETFs günstig möglich

- Übersicht der Oberfläche / Handbarkeit

Diese Anforderungen erfüllten die Consorsbank und die Comdirect. (Das sind die beiden Online-Banken mit denen ich zurzeit sehr gerne zusammenarbeite). Da mein Sohn aber auch eigene Aktien erwerben möchte – kam eine weitere Anforderung hinzu, und zwar günstig eine geringe Menge an Einzel-Aktien zu erwerben. Bei beiden Banken zahlt man nach einer 6- bzw. 12- monatlichen Neuanmeldung den mindest Orderpreis von 9,99 Euro. Dies ist für die Summe die mein Sohn investieren möchte einfach zu hoch und würde sich in keiner Hinsicht rentieren. Also dachte ich an die Sparpläne, die ich selber bei der Consorsbank für kleine Beträge nutze (Jeden Monat Dividende).

Die Vor- und Nachteile – Junior Depot

Nun kommen wir zu den Vorteilen und Nachteilen der beiden Banken (Comdirect und Consorsbank) – ich habe die Wahl der Qual:

Vorteile der Comdirect:

- Sparpläne auf ETFs möglich – Große Auswahl (FTSE All-World von Vanguard möglich)

- Sparpläne ab 25 Euro – für 1,5% Gebühren

- Übersicht und Handbarkeit gut

- Keine Beschränkung im Handel (RK), nur hochriskante Anlagen wie Optionen und Futures sind ausgeschlossen

- Bei jeder Kaufabrechnung ist die Steuerübersicht dabei (interessant, falls man den Steuerfreibetrag überschritten hat)

Nachteile der Comdirect:

- Sehr kleine Auswahl an Aktien-Sparplänen

- Order-Kosten min. 9,99 Euro (zu teuer für kleine Orders)

- Transaktionen werden nicht einzeln dokumentiert (Kaufkurs – Kaufdatum – Anzahl)

Vorteile der Consorsbank:

- Sparpläne auf ETFs möglich – Große Auswahl

- Sparpläne ab 25 Euro – für 1,5% Gebühren

- Übersicht und Handbarkeit gut

- Eine große Auswahl an Aktien-Sparplänen

- Transaktionen werden nicht einzeln dokumentiert (Kaufkurs – Kaufdatum – Anzahl)

Nachteile der Consorsbank:

- Order-Kosten min. 9,99 Euro (zu teuer für kleine Orders)

- Eine Beschränkung im Handel (RK), es lassen sich nur Wertpapiere mit einer Risikoklasse 3 kaufen und Wertpapiere mit einer Risikoklasse 4 besparen.

- Bei der Kaufabrechnung ist keine Steuerübersicht dabei (ist nur interessant, falls man den Steuerfreibetrag überschritten hat)

Vergleich Online-Broker – Kinderdepot

Es gibt natürlich noch weitere Broker die ein Junior-Depot anbieten (ETF Sparplan Depotvergleich) – diese möchte ich an dieser Stelle einmal kurz erwähnen:

Comdirect

- keine Gebühren auf ausgewählte ETFs bei den Sparplänen

- 1,5% Gebühr auf Aktien / ETFs im Sparplan

- Sparpläne ab 25€

- 0,01% auf Tagesgeld

- Depotführung 6 Monate kostenlos, danach kostenlos wenn Sparplan oder min. 2 Trades pro Quartal getätigt werden

- Referenzkonto wird benötigt

Consorsbank

- keine Gebühren auf ausgewählte ETFs bei den Sparplänen

- 1,5% Gebühr auf Aktien / ETFs im Sparplan

- Sparpläne ab 25€

- große Auswahl an Aktien für Sparpläne

- 0,05% auf Tagesgeld (als Neukunde gibt es für eine gewissen Laufzeit etwas mehr – die Angebote schwanken)

- Referenzkonto ist optional

- Einmalanlage bis Risikoklasse 3 möglich

- Sparplan bis Risikoklasse 4 möglich

DKB

- pauschal 1,50€ Gebühr auf Sparpläne

- Tagesgeld nur mit Visa bzw. Girokonto möglich

- nur Referenzkonto DKB-Cash u18 (Girokonto)

- min. eins der Elternteile benötigt ein DKB-Cash Konto

ING-DiBa

- ausgewählte ETFs ab 500€ gebührenfrei kaufen

- 1,75% Gebühren auf Sparpläne

- Sparpläne ab 50€

- 0,35% auf Tagesgeld (als Neukunde gibt es für eine gewissen Laufzeit etwas mehr – die Angebote schwanken)

- Referenzkonto wird benötigt

OnVista

- keine Gebühren auf Sparpläne (kleine Auswahl)

- pauschal 5 € auf Einzelorder

- Übersicht ist Gewöhnungsbedürftig

- Referenzkonto wird benötigt

- es gibt kein Tagesgeldkonto

- Sparpläne können nicht geändert werden – diese können nur beendet und neu angelegt werden

Für die engere Auswahl habe ich mich persönlich für die Comdirect und consorsbank entschieden. Dieser Vergleich spiegelt nur meine subjektive Meinung wider. Was natürlich mit meinem Anlageverhalten zu tun hat – ich möchte für meine Kinder hauptsächlich über Sparpläne mit einem ETF investieren. Für Minderjährige darf man bei den Online-Banken keine Optionen, Hedgefonds, Zertifikate, Hedgefonds und Futures handeln. Bei der Consorsbank besteht eine zusätzliche Beschränkung – hier kann man nur Wertpapiere bis RK 3 und in den Sparplänen bis RK 4 handeln.

Zusammenfassung – Kinder Depot – wer soll es werden?

Die Entscheidung ist nicht einfach, da jede Online-Bank ihre Vor- und Nachteile hat. Das große Problem was ich bei der Consorsbank sehe, ist wenn mein Sohn in den nächsten Jahren etwas mehr Geld zu Verfügung hat und einzelne Orders kaufen möchte, dass man durch die Consorsbank Risokoklasse Beschränkung eingeschränkt ist (Kein Aktienkauf möglich aus Minderjährigen Depot oder Kommentarbereich bei Finanztest). Bei der Comdirect sind die Risikoklassen kein Problem, da kann man die Aktien problemlos erwerben (nur hochriskante Anlagen wie Optionen und Futures sind ausgeschlossen).

Aber … bei der Comdirect lassen sich, falls man nur kleine Beträge in Einzel-Werte (Aktien) über die Sparpläne investieren möchte nur wenige Aktien auswählen. Die Verfügbarkeit ist hier sehr stark begrenzt (solche Unternehmen, wie zum Beispiel Unilever oder PepsiCo lassen sich nicht besparen). Dies wiederum ist bei der Consorsbank kein Problem – den die Auswahl ist dort sehr groß und man kann fast alle gängigen Aktien problemlos besparen (max. Risikoklasse 4 – was aber die meisten auch haben). Hier ist eine Liste der Unternehmen die man im Sparplan bei der Consorsbank besparen kann: Aktien-Sparpläne.

Die anderen Vor- und Nachteile haben keine so große Gewichtung – Die Gebühr von 1,5% für Sparpläne ist niedrig genug und die Auswahl der ETFs ist ausreichend. Deswegen fallen die beide Punkte in die Gewichtung: Risikoklasse und Anzahl Aktien im Sparplan. Im Endeffekt ein glattes 1:1. Da stehe ich nun … nehme ich die Einschränkung der Risikoklasse oder die Einschränkung der Aktien im Sparplan!?

Am Ende habe ich mich vorerst für die Comdirect entschieden – der Grund war ganz einfach (Bequemlichkeit), meine Frau und ich sind beide Kunden bei der Comdirect und somit mussten wir kein Ident-Verfahren mehr durchführen. Bei der Consorsbank bin nur ich Kunde. Das Problem mit der kleinen Auswahl an Aktien im Sparplan bei der Comdirect könnte ich nun so lösen: ich würde die Aktien in meinem Depot erwerben (eine etwas größere Stückzahl – damit die Ordergebühr nicht zu Hoch in die Gewichtung eingeht) und anschließend die gewünschte Anzahl von meinem Sohn ihm als Geschenk in sein Junior-Depot übertragen (somit habe ich auch die gleichen Aktien im Depot wie mein Sohn – somit kann keiner behaupten das ich für meinen Sohn eventuell komische Unternehmen ins Depot lege – zudem ist das Übertragen von Aktien als Geschenk kostenlos). Ist zwar keine ideale Lösung wie ich finde – aber zumindest eine Lösung! 😉

Falls ihr weitere oder bessere Lösungsvorschläge haben oder eine Meinung zum Junior-Depot bei der Comdirect oder Consorsbank, dann würde ich mich über ein Kommentar freuen.

Solltest du bei Comdirect ein Depot eröffnen wollen, würde ich mich freuen, wenn du dies über mich tun würdest: Comdirect Depot.

Einer Straßenbahn und einer Aktie darf man nie nachlaufen. Nur Geduld: Die nächste kommt mit Sicherheit. (André Kostolany)

Glückwunsch. Mit > 9.000 Euro Einnahmen darf sich dein Kind dann Gedanken über eine eigene Krankenversicherung machen. Ist auch nicht das Gelbe vom Ei.

Bei 9.000€ Einnahmen im Jahr … kann man sich dann freuen!

Seit Monaten versuche ich bei der Consorsbank Depotkonten für meine Kinder zu eröffnen. Leider sind sie dazu nicht in der Lage, stattdessen verlangen sie von uns zusätzliche amtliche Nachweise über das Sorgerecht, die kein Jugendamt ausstellt, da wir verheiratet sind und das gemeinsame Sorgerecht haben.

Trotz mehrfacher Briefwechsel beharren sie auf ihrem Standpunkt und sind keinen Argumenten gegenüber zugänglich, auch nicht der aktuellen Rechtslage gegenüber. Die „Kundenbetreuung“ lässt uns ohne Lösungsvorschläge einfach auflaufen.

Wahrscheinlich kann ich froh sein, dass sie ihr wahres Gesicht gezeigt haben, bevor ich ihnen mein Geld anvertraut habe.

Diese Bank diskriminiert und ist NICHT zu empfehlen!

Hallo Tina,

ohhh das verwundert mich eigentlich ganz stark. ich hatte bisher immer nette Leute am Support. Bin auch mit der Bank sehr zufrieden. Sind da schon mehrere Jahre.

Versuche es mal mit der Comdiret.

Gruß Vita